科大讯飞被自己画的千亿营收大饼噎到了

扫一扫

关注微信公众号

科大讯飞被自己画的千亿营收大饼噎到了

下注科大讯飞(SZ:002230)的投资者 ,最近一年的时间,应该很困惑。为什么每个报告期业绩都高速增长,却眼瞅着股价从去年的高点算起快要腰斩?

有人说同期科大讯飞和沪深300走势一致,泥沙俱下罢了。持这种观点的人只看到皮毛,内里是科大讯飞2021年初做的“预期管理” (五年千亿营收) 严重透支了股价。

说“严重”,是因为五年千亿营收非常难以实现。若以参照物为标准,对比互联网行业的老大哥腾讯,以及如今的AI龙头商汤科技的财务数据就知道了。具体地分析各项业务,也看不到多大的可行性。我认为5年实现600亿营收都算比较不错了。

非上市公司吹牛没人管,比如华为的余大嘴。但上市公司的预期管理一定要审慎,毕竟你敢讲,投资者就敢信就敢买。

01 业绩为何驱动不了市值?

表面上看理,科大讯飞市值从去年618高点至今,与沪深300指数走势基本一致。泥沙俱下理论足够的逻辑自洽。

但这样的表象不免自欺欺人。

市场原因是次要的,核心问题主要还在公司。要知道指数下跌的幅度代表的是300家公司下跌的平均值 (考虑权重) ,其中:有跑赢指数的公司,也有跑平的,跑输的。核心的差异还是业绩,科大讯飞的业绩远远好于沪深300的平均值,来看看三个时间段的营收:

2021年H1,沪深300营收增速为31.7%(中位数),科大讯飞为45.3%,高出13.6个pct;

2021年,沪深300营收增速为20.2%(中位数),科大讯飞为40.6%,高出20.4个pct;

2022年Q1,沪深300营收增速为12.3%(中位数),科大讯飞为40.2%,高出27.9个pct。

如上,沪深300增速持续下滑,科大讯飞维持40%+的高增速,理应比指数跌得少。但现实是业绩仍然驱动不了市值,这是为什么?原因是科大讯飞的市值透支了太多,前期它的股价涨幅远远跑赢业绩涨幅。

复盘科大讯飞IPO以来15年的走势,能看到很有意思的现象:每一个阶段低点,横跨的实现越来越久。从前,你买了科大讯飞,1年以后还能见到这个价位,现在你买了科大讯飞5年以后你仍能见到这个价位 (2017-2022年,见下图中最后一个红框) 。

科大讯飞的历史走势,来源: wind、 锦缎

值得说明的是,透支不仅关乎市场预期,也关乎管理层的雄心壮志。关于雄心壮志,还要从2021年初的科大讯飞年度计划大会说起。

02 预期管理牵引股价

对于质地不错的公司,资本市场一向是:只要你敢说我就敢信。

毫无疑问科大讯飞是一家优秀公司,所以管理层的雄心壮志——2021年2月8日的年度计划大会上提出未来五年千亿营收——直接牵引了股价上升。

“科大必胜”,来源: 网络

2021年2月8日年会那天,科大讯飞股价44.11元,6月18日最高点68.5元,暴涨55%之后市值达到1591亿,背后的逻辑是——先透支今后3年的预期业绩再说。

我们可以算这么一笔账:

2020年营收130.25亿×1.5^3 (千亿目标隐含的CAGR为50%) =2023年营收439.6亿元×提出千亿目标之前三年的平均净利润率9.4%=净利润41.3亿×40倍PE=1653亿元,这差不多就是去年科大讯飞股价最高点的由来。所以,科大讯飞的股价基本兑现预期目标之后,就唯有下跌一条路。

那有人要说了,兑现三年业绩就跑的资金属于目光短浅,只要科大讯飞能在规定时间实现千亿目标,那就还有得涨,时间的玫瑰终将盛开。这么一说似乎有道理,但真的有道理吗?

问题似乎又回到了原点,科大讯飞是否能5年达到千亿营收目标?很难,难到什么程度呢。

营收五年实现130.25亿元到1000亿,50%的CAGR,从历史上就很少有这样的公司,直接挑最顶级的参照物:腾讯。

2009年腾讯营收124.4亿,与科大讯飞2020年的营收相当。5年之后,腾讯复合增速45%,实现789亿元营收。2012年腾讯营收438.9亿元,这是移动互联网的起步阶段,5年之后,腾讯复合增速40%,实现2380亿元营收。

你认为科大讯飞在所处行业里面的统治力,有腾讯在互联网行业统治力强吗?答案恐怕是否定的,那么科大讯飞实现比腾讯更高的增长有多大的概率实现呢。

再对比同行,21年底AI龙头换了旗舰,商汤科技上市后市值很快超越科大讯飞。而模式清晰 (自有算力+大模型急速输出AI形成成本和毛利率的碾压) ,研发绝对值和相对值更高,以及收入基数更低的商汤,过去几年营收的CAGR也就40%左右。这样的一家AI公司,券商一致预期给的2023年营收为86.9亿,也就是说CAGR为36%。科大讯飞整个50%的CAGR增速预期是不是有点托大?

事实上,千亿小目标抛出之后,21年半年报、21年报、22Q1的数据就在那里,离50%的增速还差着10个pct。

了解五年平均50%增速是什么概念之后,我们再来具体问题具体分析,拆分一下千亿营收目标的可行性。

03 五年实现千亿营收的可行性

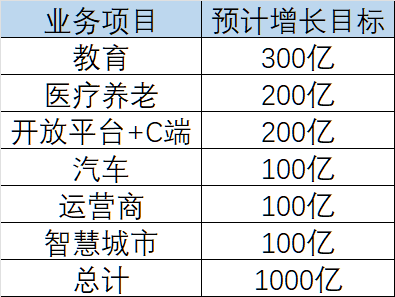

具体而言,关于科大讯飞对千亿目标的分解——教育300亿、医疗养老200亿、开放平台+C端200亿、汽车100亿、运营商100亿、智慧城市100亿,我们逐一看。

目标拆解,来源: 电话会

1)教育领域。

2021年营收62.3亿元,鉴于这块是科大讯飞的传统强项,竞争力也比较强,我们就默认它OK,可以朝着300亿目标发起冲击。

2)医疗领域。

2021年营收3.4亿元,同比增长8.1%,我也不知道科大讯飞哪来的信心把这块业务做到200亿元的规模。它的医疗服务无非是电子病历、AI辅助诊疗、慢病管理等,行业里做的不错的微医和平安好医生,正经的医疗服务收入也就二三十亿,像京东健康和阿里健康能把营收做到百亿为单位,主要还是靠医药电商。所以科大讯飞医疗板块的200亿目标不确定性非常大。

3)开放平台和C端。

2021年营收42.3亿元,同比增长51.1%。科大讯飞有国内第二大的开放平台,汇聚293万开发者 (仅次于百度406万开发者) ,看好低代码和零代码的方式让AI落地这个模式,这块今后几年持续高速增长的概率很大。但翻译机、录音笔为代表的智能硬件业务,应用场景相对小众,需要新的爆款支撑。这个板块可谓机会与挑战并存,能否做到200亿需要观察。

4)汽车领域。

2021年营收4.5亿元,同比增长38.9%。目前有700万辆车搭载科大讯飞语音识别,单车价值仅几十元。以欧尚Z6和本田e:NS1为例,科大讯飞参与前者的降噪和后者的语音识别,而商汤负责DMC (驾驶员状态感知系统) 。科大讯飞想要在汽车领域做到100亿营收,必须在智能座舱里输出更有价值的产品,而不是说去搞一些概念,比如去年11月发布车载音响系统,让普通车实现百万级车载音响效果,这有啥用?比亚迪和吉利装上劳斯莱斯的雨伞能改变什么?

5)运营商领域。

2021年营收13.9亿元,同比增长26.8%。这块基本上就是给移动联通等运营商做AI语音电话客服等,技术门槛其实没那么高,2025年做到100亿元,就是说未来四年的复合增速要达到64%,有点难以想象。

6)智慧城市领域。

2021年营收49.7亿元,同比增长29.6%,若维持这个增速,100亿元的目标是没问题的。问题是这个增速能否维持?

科大讯飞的智慧城市分3块:政/法业务业务已经连续2年下滑;数字政/府行业应用业务在铺天盖地的AI公司竞争之下,2021年的增速下降至17.5%;信息工程增速倒是高达60.7%,这块比较看重大订单,2019年和2020年的增速都在20%以下。

智慧城市领域要想实现100亿营收,必须要靠信息工程发力,我认为它的增长长期来看依靠数字政/府业务带动,进入更多的新城市才能更进一步接到智慧城市下的信息工程业务,而前者在竞争之下是增长失速的 (从2020年的54.5%掉到2021年的17.5) 。所以智慧城市的营收目标具备很大的不确定性。

总体而言,千亿目标之中——教育、开放平台和C端可以试着朝500亿营收发起冲击,医疗和汽车实现300亿营收有点放卫星的感觉,运营商和智慧城市实现200亿营收有比较大的不确定性。我个人认为,未来5年实现600亿的营收都算比较不错了 (5年复合增速在35%以内) 。

再看券商一致预期 (29家券商预测的平均值) :2022年营收的平均值为244亿元,同比增速为33.2%;2023年营收的平均值为321.2亿元,同比增速为31.6%。预测的这两个年度的营收增速,要远远低于科大讯飞管理层千亿目标隐含的增速。

04 造血能力始终是软肋

上市公司做预期管理无可厚非,但不能突破可行性的边界,因为它会对时时刻刻交易的资本市场形成指引,反应在定价里。你要是一家非上市公司,像华为那样,余承东爱吹牛没人管,因为华为的股权并没有在公开市场交易。

另外,基于对科大讯飞的长期跟踪。我们认为还有另外一个因素影响市场对科大讯飞的估值,那就是造血能力。

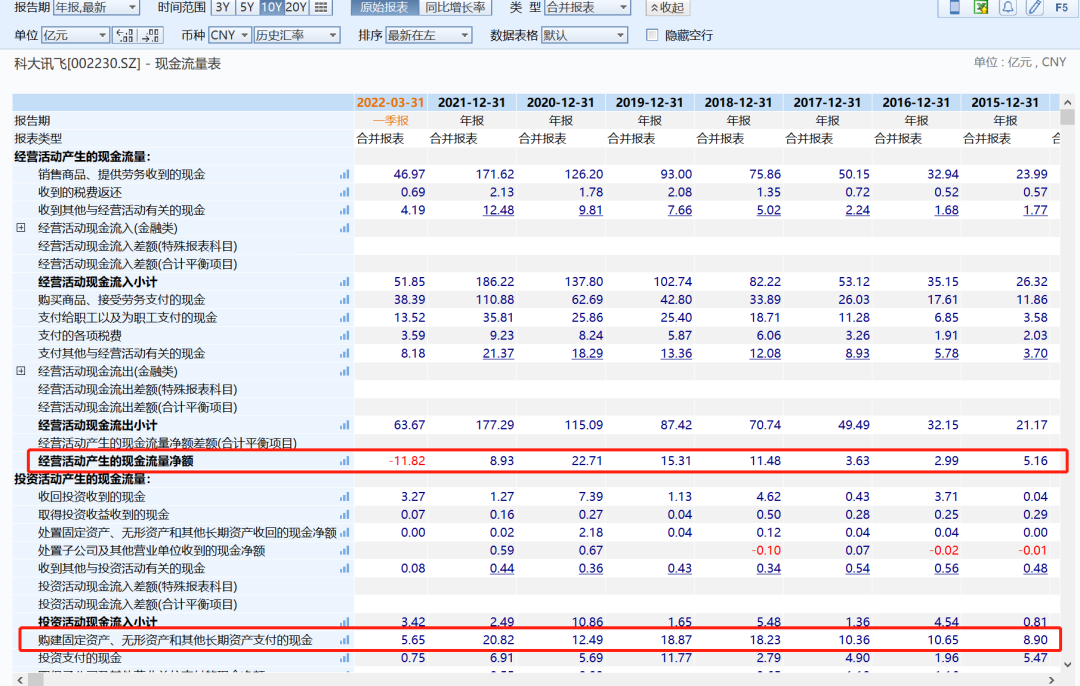

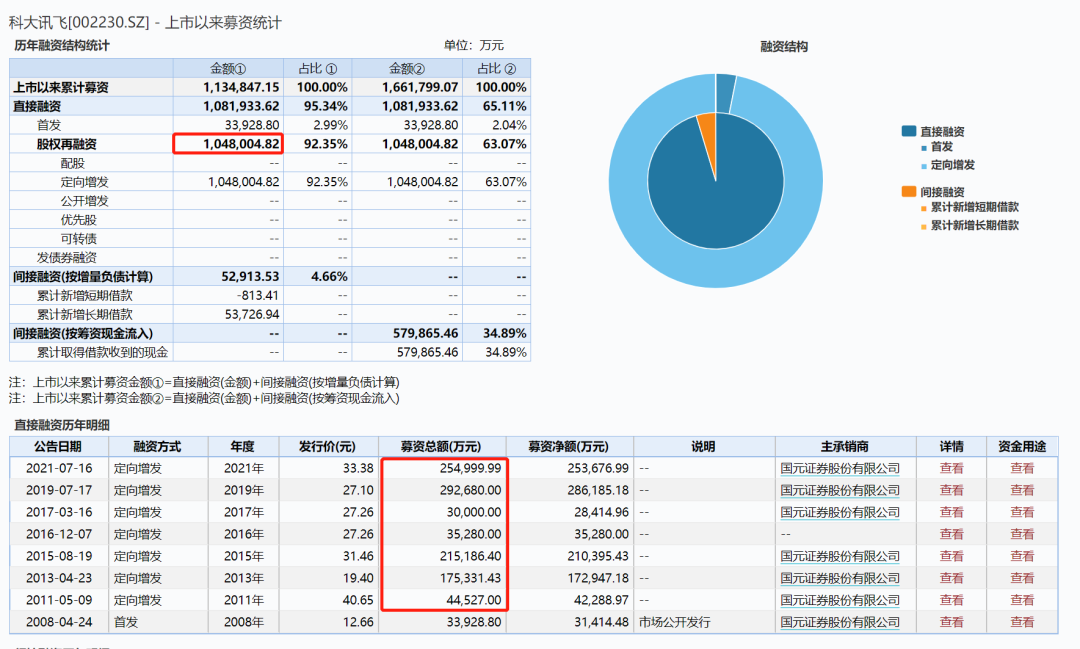

科大讯飞2008年IPO,当时营收只有2.6亿元,时至今日年营收将近200亿元 (从22Q1算起的最近12个月) ,但它的自由现金流 (经营现金净额-购建固定、无形和其它长期资产支付的现金) 还比较薄弱,2008-2021年的自由现金流为-33.7亿元,2021年的自由现金流为-11.9亿元。到了这个量级,还不能造血是一件比较麻烦的事情。这也导致其IPO之后的累计股权再融资 (2011年至今7轮定增) 高达104.8亿元。

科大讯 飞的现金流 量表,来源: wind

科大讯飞的融资情况,来源: wind

2021年之前,科大讯飞是市场上的AI独苗,之后商汤、云从等AI公司的上市,将加强AI公司的声浪。这对科大讯飞来说是一个最好的时代,因为AI公司整体影响力的扩大,有利于做大智能转型的盘子;这对于科大讯飞来说也是一个最坏的时代,因为接下竞争烈度将无限放大。

头条资讯

头条资讯 推荐资讯

推荐资讯